Resumo Executivo sobre DIRBI para Empresas que Utilizam a Lei do Bem e PADIS

Você sabia que empresas que se beneficiam dos incentivos fiscais da Lei do Bem e do PADIS precisam cumprir uma importante obrigação acessória? A DIRBI (Declaração de Incentivos, Renúncias, Benefícios e Imunidades de Natureza Tributária) é essencial para manter sua empresa em conformidade e garantir o uso correto desses benefícios!

Nosso resumo executivo traz informações práticas e objetivas para te orientar no processo de prestação de contas à Receita Federal, garantindo a segurança jurídica da sua empresa e evitando penalidades.

Lei do Bem & PADIS na DIRBI

DECLARAÇÃO DE INCENTIVOS, RENÚNCIAS, BENEFÍCIOS E IMUNIDADES DE NATUREZA TRIBUTÁRIA

O que é?

Trata-se de um instrumento de prestação de contas obrigatório para empresas que se beneficiam de incentivos fiscais, como os previstos na Lei do Bem e no PADIS.

Objetivo:

Promover a transparência e o controle sobre o uso dos recursos públicos concedidos por meio de renúncia fiscal, assegurando que os benefícios sejam aplicados de forma eficiente e de acordo com as normas vigentes.

REFERÊNCIA NORMATIVA

Instrução Normativa RFB nº 2198/2024

- Retificada em 24 de junho de 2024

- Alterada pela Instrução Normativa RFB nº 2204, de 19 de julho de 2024

- Alterada pela Instrução Normativa RFB nº 2216, de 05 de setembro de 2024

OBRIGAÇÕES

- Trata-se de uma obrigação acessória para todas as pessoas jurídicas que usufruam dos benefícios tributários constantes do Anexo Único da norma, utilizados a partir de janeiro de 2024

- Empresas do Simples Nacional estão dispensadas.

- Todos os valores informados na declaração serão objeto de auditoria interna

INFORMAÇÕES

- informar os valores do crédito tributário referente a impostos e contribuições que deixaram de ser recolhidos em razão da concessão dos incentivos, renúncias, benefícios e imunidades de natureza tributária usufruídos pelas pessoas jurídicas constantes do Anexo Único.

PERIODICIDADE

Mês de apuração

- Durante este mês, a empresa realiza as atividades econômicas que serão reportadas na DIRBI.

Mês subsequente

- Neste mês, a empresa consolida as informações e prepara a declaração referente ao período de apuração anterior.

Até o dia 20 do segundo mês subsequente

- A DIRBI deve ser entregue pela matriz até o vigésimo dia deste mês. Por exemplo, a DIRBI referente ao mês de janeiro deve ser entregue até o dia 20 de março.

LINHA DO TEMPO

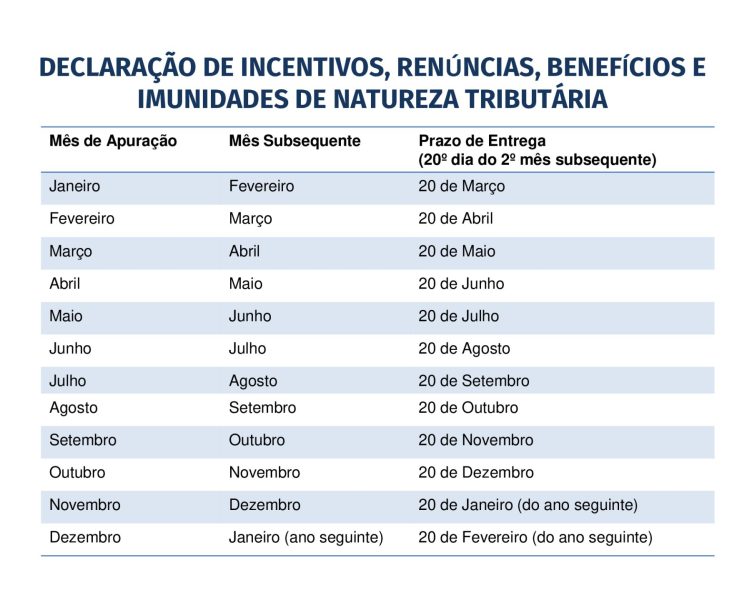

A tabela exemplifica os meses de apuração e os prazos de entrega da DIRBI.

DIRBI

MULTAS E PENALIDADES

– Multa por atraso na apresentação da DIRBI:

- 0,5% sobre a receita bruta de até R$ 1.000.000,00;

- 1% sobre a receita bruta de R$ 1.000.000,01 até R$ 10.000.000,00;

- 1,5% sobre a receita bruta acima de R$ 10.000.000,00.

— Penalidade limitada a 30% do valor dos benefícios fiscais usufruídos.

— Multa adicional de 3% sobre valores omitidos, inexatos ou incorretos, com valor mínimo de R$ 500,00.

— Multas começam a contar no dia seguinte ao prazo de entrega da DIRBI.

— As multas serão cobradas mediante lançamento de ofício.

— Divergências de cálculo adotadas pelo contribuinte não resultam na multa de 3%.

— Cobrança de multas para os períodos de janeiro a julho de 2024 será postergada para 21 de setembro de 2024.

— Entrega tempestiva e correção da DIRBI qualificam para incentivos nos programas de conformidade da RFB

CONCLUSÕES

Obrigações da DIRBI

- Empresas que utilizam incentivos fiscais, como os da Lei do Bem e do PADIS, têm a obrigatoriedade de prestar contas detalhadas por meio da DIRBI, uma declaração anual que exige a transparência no uso dos benefícios fiscais concedidos pelo Governo.

Rigor e penalidades

- A DIRBI impõe um controle interno para as empresas, exigindo a comprovação de investimentos e o correto preenchimento das informações. O não cumprimento dessas obrigações pode resultar em penalidades..

Benefícios da conformidade

- Cumprir as obrigações da DIRBI de maneira correta e transparente ajuda a evitar riscos legais e fiscais, além de fortalecer a credibilidade da empresa perante o Governo e o mercado, garantindo a continuidade do uso dos incentivos fiscais.